Qual a diferença entre gestão ativa e gestão passiva em fundos de investimento?

- 08/05/2020

Um fundo de investimento é composto por cinco figuras: gestor, administrador, custodiante, distribuidor e auditor independente. Cada um possui o seu papel, mas é o gestor quem é responsável pela escolha de quais ativos irão compor a carteira do fundo.

Por isso, a rentabilidade de um fundo de investimento está diretamente ligada a sua gestão. Vamos discutir aqui a diferença entre a Gestão Ativa e Passiva.

Qual é a importância da gestão de fundos de investimento?

A gestão está diretamente ligada ao risco e à rentabilidade de um fundo de investimento. O gestor do fundo é responsável pela escolha dos produtos financeiros que irão compor a carteira, de acordo com a estratégia do fundo.

O gestor é quem emitirá as ordens de compra e venda dos ativos e é dele que depende o desempenho do fundo. Mas essas operações deverão estar alinhadas com a política de investimento do fundo e o tipo do fundo (renda fixa, ações, cambial ou multimercado, por exemplo).

Um fundo de investimento poderá ter gestão ativa ou passiva. Confira as características de cada uma dessas formas de gestão.

Saiba mais: Fundos Long Short: o que é e como funciona?

O que é gestão passiva de fundos de investimento?

A gestão passiva de fundos de investimento normalmente imita um índice específico, o chamado benchmark. É muito comum encontrarmos fundos que tentam acompanhar o índice CDI ou o Ibovespa. Ou, como é comum em bancos, fundos que compram apenas ações de uma empresa ou de determinado setor. Em geral, são fundos em que o desempenho depende apenas do próprio benchmark.

O que é gestão ativa de fundos de investimento?

Na gestão ativa de fundos de investimento o desempenho da carteira ou do fundo vai depender das decisões de investimento tomadas pelo gestor. Na gestão ativa as carteiras não são estáticas e ocorrem rebalanceamentos periodicamente. O gestor analisa o mercado e busca as melhores opções disponíveis, sempre seguindo a estratégia de investimentos do fundo.

Saiba mais: O que faz um Comitê de Investimento?

Exemplos de gestão ativa e gestão passiva

Vale ressaltar, antes de apresentarmos exemplos, que não existe um tipo de gestão melhor ou pior que outro. O que ocorre é que na gestão ativa o objetivo do gestor sempre será oferecer uma rentabilidade maior que a do benchmark. Já na gestão passiva o trabalho de “gerir” a carteira acaba sendo menos intenso.

Fundos de renda fixa e multimercado

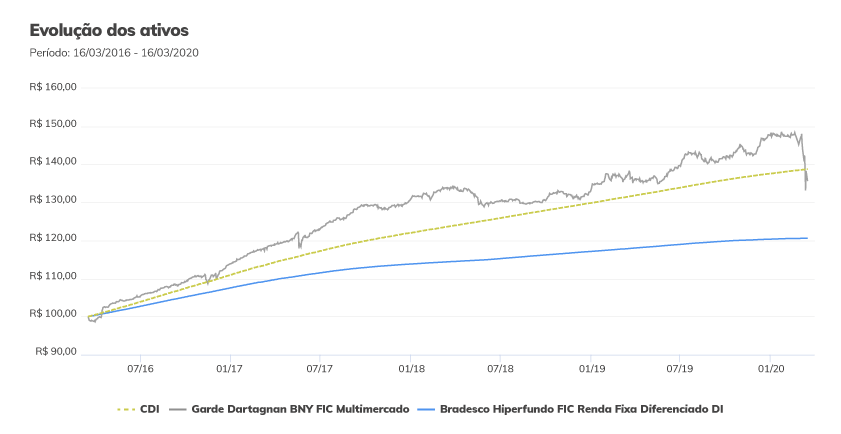

Para você entender os efeitos práticos, separamos dois fundos de investimentos que representam casos extremos e opostos: um com gestão passiva – Bradesco Hiperfundo Renda Fixa Referenciado DI –, e outro com gestão ativa – Garde D’artagnan. Ambos possuem o CDI como benchmark.

Trouxemos esse exemplo com dois fundos completamente diferentes para tratar de alguns pontos:

- o fundo Bradesco Hiperfundo tem gestão passiva e procura seguir o CDI. Ele realmente segue seu benchmark com os ativos que compõem sua carteira, porém o grande vilão neste fundo é a altíssima taxa de administração de 2,9% ao ano. Isso faz com que seu rendimento histórico seja consideravelmente inferior ao CDI.

- o fundo Garde é da categoria multimercado e supera o CDI ao considerarmos um longo período. Veja que a maioria dos fundos de gestão ativa são da categoria multimercado, devido a maior liberdade dos gestores para alocarem os ativos em carteira.

Veja as cotações históricas dos dois fundos no gráfico a seguir.

Atenção: não estamos dizendo que gestão ativa é melhor ou pior que gestão passiva. Dependendo do caso e dos objetivos de cada investidor pode ser mais indicado um fundo com um tipo de gestão ou outro.

Veja como ao longo dos anos a diferença se amplifica, devido ao efeito dos juros sobre juros. Mesmo com a queda em março/2020, a rentabilidade ainda é muito diferente entre os fundos e com o passar dos anos, essa diferença fica cada vez maior.

Em mercados maiores e mais maduros, como o americano, por exemplo, os índices de mercado comumente apresentam melhor performance do que os investimentos de gestão ativa. Isso leva os investidores a aplicarem em fundos que refletem os índices de mercado, popularmente conhecidos como ETF’s (Exchange Traded Funds). Os “ETFs” abrangem empresas de diversos segmentos industriais, comerciais, de tecnologia e de serviços. Mas isso não acontece no Brasil, por uma série de motivos, que vão desde a quantidade de investimentos e estratégias disponíveis até composição dos índices. Por aqui é comum os fundos de ações com gestão ativa terem performance muito melhor do que os índices de ações e os fundos multimercados terem performance muito superior aos seus benchmarks, por exemplo.

Saiba mais: O que é rebate?

Fundos de ações

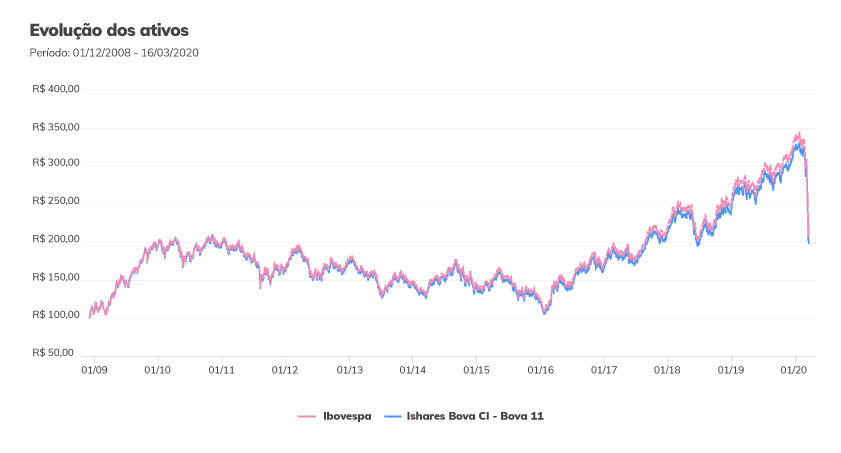

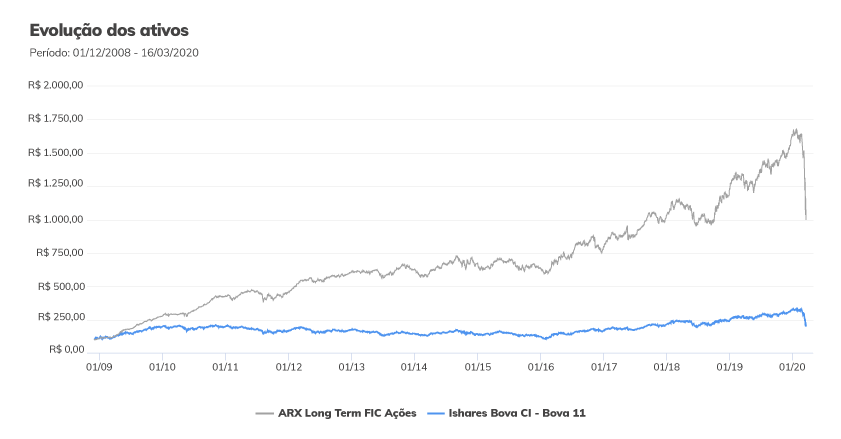

Escolhemos dois fundos de ações para exemplificar, um com gestão ativa e outro com gestão passiva. O fundo BOVA11 é um exemplo de ETF brasileiro com gestão passiva, cujo benchmark é o IBOVESPA. Para fins de comparação, escolhemos um fundo de ações com gestão ativa pela gestora ARX Investimentos. Confira as diferenças das variações de preços e da consequente rentabilidade dos dois fundos citados.

O primeiro exemplo é de um fundo de gestão passiva que acompanha o IBOVESPA. O segundo gráfico mostra o fundo ARX Long Term FIC FIA comparado com o ETF BOVA11, que é basicamente um espelho do IBOVESPA.

Exemplo 1: Fundo BOVA11 e IBOVESPA- Exemplo de ETF brasileiro com gestão passiva.

Exemplo 2: ARX – Long Term FIA.Fundo de ações com gestão ativa.

Os índices do mercado de ações – como o IBOVESPA, que é o principal índice da bolsa brasileira BM&FBOVESPA – em geral são carteiras hipotéticas de ativos que estão entre os mais negociados na bolsa como um todo ou em um determinado setor. A questão é que o fato de um ativo estar entre os mais negociados não implica necessariamente em uma melhor rentabilidade para o investidor. Por isso que, no caso específico dos fundos de ações, a importância da gestão ativa na escolha das ações que farão parte da carteira do fundo fica ainda mais evidente.

Taxa de administração e taxa de performance

Para manter sua estrutura em funcionamento, um fundo de investimento gera custos. Entre esses custos estão a taxa de administração e a taxa de performance.

Fundos de investimentos cobram uma taxa de administração para a manutenção dos seus custos com a gestão. Além disso, alguns fundos também cobram a chamada taxa de performance caso superem o seu benchmark.

Como assim? Imagine um fundo de ações cujo propósito é superar a rentabilidade do IBOVESPA. Nesse caso, sobre a parte da rentabilidade do fundo que for maior que o IBOVESPA incidirá a cobrança da taxa de performance, como uma forma de retribuir como um prêmio pela boa gestão realizada.

Apesar de ser indispensável estar atento a estas taxas, vale ressaltar que elas já são descontadas da cota diária do fundo. Ou seja, não há uma cobrança específica das taxas de administração e de performance. Os gráficos mostrados anteriormente, por exemplo, já são líquidos desses custos.

Veja mais detalhes em nosso artigo “O que são fundos de investimentos?”.

Conclusão: gestão ativa e gestão passiva

Este artigo mostrou que enquanto um fundo de gestão passiva apenas replica um benchmark, um fundo de gestão ativa procura superá-lo. Considerando este contexto, entendemos que não há motivo para um fundo de gestão passiva cobrar taxas mais elevadas que fundos de gestão ativa. Apesar de cada caso ter suas próprias características, não há sentido em um fundo de investimento cobrar taxa de administração superior a cerca de 2% ao ano, por exemplo.

Em gestoras independentes, por exemplo, é possível encontrar opções de fundos de investimentos com baixa de taxa de administração, tanto de gestão passiva quanto de gestão ativa. A taxa de performance, por sua vez, representa uma remuneração justa (desde que não excessiva) por estar atrelada ao bom desempenho da gestão do fundo.

Nossos artigos

MANUAIS DA NOSSA GESTÃO DE INVESTIMENTOS

© Todos os direitos reservados.

ParMais – Sua referência em gestão patrimonial

CNPJ: 21.719.643/0001-60