Entenda a relação entre risco e retorno no mercado financeiro

- 30/07/2021

Ao escolher os ativos para montar a sua carteira de investimentos, diversos aspectos devem ser considerados, como o objetivo da aplicação, o tempo para alcançar esse objetivo, a liquidez e o risco e retorno envolvidos na operação.

A relação entre risco e retorno é muito importante no mercado financeiro. Por isso, vamos explicar neste artigo como ela funciona e quais aspectos considerar para a sua carteira de investimentos.

O que é risco e retorno no mundo financeiro?

O risco no mercado financeiro é a probabilidade que o investidor terá de sofrer alguma perda com a operação ou ativo escolhido, podendo ser risco de mercado, risco de crédito, risco de liquidez, entre outros.

O retorno é a porcentagem de ganho que você terá com a escolha de um ativo, ou seja, o lucro que você terá ao investir em determinado produto.

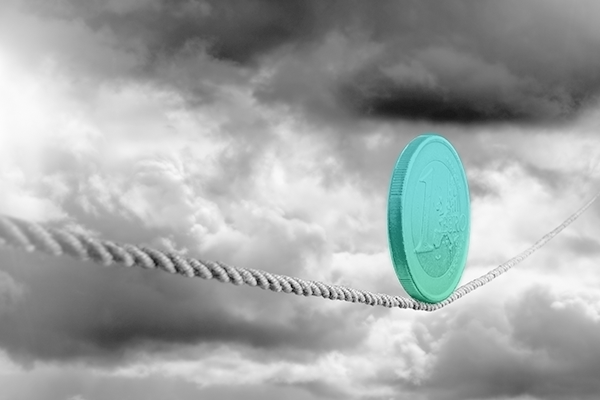

Uma característica comum entre todos os investimentos financeiros é a imprevisibilidade com relação ao futuro e a impossibilidade de determinar qual o retorno exato que aquele ativo proporcionará.

Qual a relação entre risco e retorno?

Risco e retorno andam juntos no mercado financeiro. Em uma carteira de investimentos, o ideal é escolher os ativos buscando o melhor retorno, mas sempre considerando os riscos envolvidos em cada um.

Geralmente, em investimentos menos arriscados, o retorno tende a ser menor. Já em investimentos que oferecem mais riscos, os retornos costumam ser melhores.

Uma carteira de investimentos bem montada não busca apenas bons retornos, mas também que movimentos de grandes quedas não prejudiquem o andamento dos objetivos.

Tolerância a riscos

Quando falamos sobre investimentos, por mais seguro que ele pareça, sempre vai existir algum risco envolvido. Por isso, além de conhecer e entender os riscos de cada ativo, é muito importante ter também um entendimento realista da sua própria tolerância a riscos.

Tomando risco demais, você pode se assustar com as baixas e vender os ativos em um momento inadequado. Ao tomar pouco risco, é possível que os rendimentos dos seus investimentos não tenham o retorno esperado e você pode acabar frustrado com os resultados.

Como descobrir a sua capacidade de assumir riscos?

Antes de investir em um ativo, é preciso estimar a tolerância que você tem ao risco. Para isso, vários aspectos devem ser levados em consideração, como o seu momento de vida atual, o objetivo para o investimento e sua capacidade financeira e patrimonial.

Outro fator muito importante para avaliar é o horizonte de tempo que você tem para alcançar o objetivo. Por exemplo: Se você tem apenas dois anos para investir, não é indicado que você opte por um investimento com alta volatilidade, pois esse período é curto e os resultados podem ser baixos ou negativos.

BIO Financeira

Aqui na ParMais, criamos um algoritmo que, além de mostrar a sua capacidade de assumir riscos, analisa todos os aspectos necessários e ajuda você a definir a melhor estratégia de investimentos, tudo de acordo com os seus objetivos.

Como calcular risco e retorno

O risco e retorno dos investimentos está diretamente ligado à volatilidade. A volatilidade mostra quanto um ativo, título ou índice de mercado pode variar em um determinado período de tempo.

Resumidamente, quanto maior a volatilidade de um ativo, maior será o risco e maiores serão também as possibilidades de ganhos. Teoricamente, se você está assumindo um risco maior, é justo você também obter uma rentabilidade maior.

Já quando a volatilidade é menor, o ativo oferece menos risco e, por consequência, menos retorno.

Aversão às perdas e propensão ao risco

O ser humano costuma ser avesso às perdas e pouco propenso a assumir riscos e isso se deve ao fato de que as perdas financeiras impactam mais do que os ganhos.

O nível de satisfação proporcionado por um ganho é menor do que o provocado por uma perda de igual montante. Isso ajuda a explicar porque muitas pessoas optam pelos investimentos mais seguros abrindo mão de um retorno maior, afinal, risco e retorno mantêm uma correlação positiva alta.

Teoria de Markowitz

Aversão à perda tem um princípio de racionalidade: estar satisfeito com a situação atual e se proteger de uma possível piora. Porém, não é racional entre dois ativos de mesmo risco optar pelo de menor retorno.

Nos anos 50, Harry Markowitz estudou a construção de portfólios e o efeito da diversificação em carteiras de investimento. O seu trabalho mais conhecido é a Teoria Moderna do Portfólio, publicada em um artigo em 1952, que rendeu a ele o Prêmio Nobel da Economia de 1990.

No estudo, os melhores investimentos são aqueles que trazem o maior retorno pelo grau de risco escolhido. Basicamente, na alocação da carteira, são escolhidos investimentos em ativos diversos, principalmente aqueles que mantêm uma correlação negativa entre si. Dessa forma, ao analisar a carteira como um todo, o risco é diminuído e o retorno aumentado.

Como diria o ditado popular: não colocar todos os ovos na mesma cesta é financeiramente uma boa opção.

Planilha momentos de vida

Renan Dal Zotto, fundador da ParMais e técnico da seleção brasileira de voleibol masculino, criou uma planilha onde é possível aplicar essa teoria no registro dos nossos momentos de vida, para sabermos se cometemos o mesmo tipo de comportamento, ou seja, se sofremos mais com as perdas financeiras do que ficamos felizes com os ganhos.

Ajuda de um profissional

Um profissional em investimentos pode auxiliar você na alocação de um portfólio de forma a buscar o maior retorno, independentemente do seu grau de aversão ao risco.

Principalmente em momentos de crise, fica evidente a importância de investir de forma consciente, levando em conta tolerância, capacidade, necessidade, horizonte de tempo e todos os critérios que formam, de fato, o perfil do investidor.

Conclusão

A relação entre risco e retorno é muito importante no mercado financeiro. Ao montar uma carteira de investimentos, o ideal é escolher os ativos buscando o melhor retorno, mas sempre considerando os riscos envolvidos em cada um.

A capacidade de assumir riscos é algo muito específico de cada investidor. Por isso, é muito importante avaliar não apenas o risco dos investimentos, mas também a sua própria tolerância a esses riscos.

Antes de decidir por um ativo, alguns aspectos como momento de vida, capacidade financeira e patrimonial, objetivos e horizonte de tempo devem ser levados em consideração.

Para definir a melhor estratégia de acordo com o seu perfil, a ajuda de um profissional qualificado é fundamental.

Nossos artigos

MANUAIS DA NOSSA GESTÃO DE INVESTIMENTOS

© Todos os direitos reservados.

ParMais – Sua referência em gestão patrimonial

CNPJ: 21.719.643/0001-60