Onde investir com a queda da Selic?

- 13/03/2018

A Taxa Selic, que vinha de uma trajetória de queda – de 14,25% ao ano em 2016, chegou a 2% em 2020 – teve um aumento na última reunião do Copom (maio de 2022) e atualmente está em 12,75%. Com a Selic em patamares baixos, o cenário mudou e não temos mais ganhos fáceis. Motivo para se apavorar? Nada disso, a renda fixa ainda possui sua atratividade e nós vamos explicar o porquê e onde investir com a queda da Selic.

Novo patamar da Selic

A Taxa Selic realmente alcançou 14,25% ao ano em 2015, sendo mantida nesse nível até 2016, mas essa foi uma situação extraordinária. As incertezas quanto à situação fiscal do Brasil fizeram com que a taxa fosse aumentada a patamares que não se viam desde 2006. Apesar disso, de 2015 para cá o cenário econômico mudou bastante e permitiu que a Selic caísse para níveis bem inferiores (atualmente a taxa está em 12,75%). Com a queda da Selic, a época de ganhos fáceis passou e a expectativa é que no futuro a taxa fique muito mais próxima dos patamares atuais do que dos 14,25% lá de 2015. Sendo assim, o bom é se acostumar.

Selic nominal e real

Como todos os tipos de investimentos, a Taxa Selic também pode ser medida em termos nominais ou reais. A Selic nominal é a taxa que o Copom determina e divulga nas suas reuniões a cada seis semanas. Já a Selic real é calculada descontando a inflação da Selic nominal.

Exemplo prático:

Em 2017 a Selic nominal foi de 7,5% e a inflação (medida pelo IPCA) foi de 2,54%. Por isso, a Selic real foi de 4,96%. Veja, se você investisse R$100 em janeiro de 2017 numa aplicação que rendesse taxa Selic e deixasse o valor aplicado até dezembro de 2017, terminaria o ano com um lucro de R$7,50. No mesmo período, um produto que custava R$100 em janeiro de 2017, estaria custando R$102,54 em dezembro – um aumento de preço R$2,54. Ou seja, seu ganho real teria sido de R$4,96 (resultado do rendimento de R$7,50 menos o aumento de preços de R$2,54).

Sendo assim, saber a taxa real é importante para avaliar o quanto você está ganhando de poder de compra. Para mais informações sobre a diferença entre taxas nominais e reais, leia esse artigo.

Investir em aplicações que rendem taxa Selic ainda é uma boa opção?

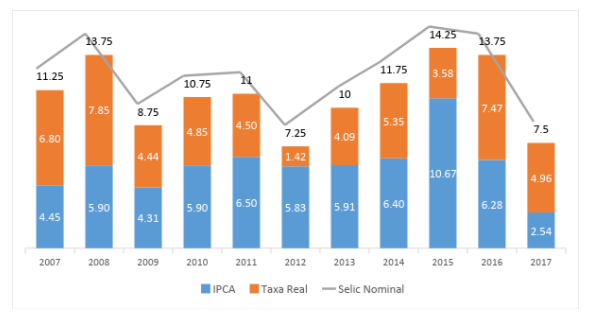

A Taxa Selic nominal realmente caiu a patamares jamais vistos na economia brasileira. A inflação, no entanto, também teve uma queda tremenda, ajudando a manter um bom patamar de juros real. Observe o gráfico abaixo com a Selic nominal ao final de cada um dos anos, a inflação (IPCA) do ano e a taxa real de juros (Selic real).

Veja que apesar da Taxa Selic nominal ao final de 2017 (7,5%) ser quase a metade da Selic de 2015 (14,25%), a taxa real foi maior em 2017 (4,96%) que 2015 (3,58%). Outra questão interessante de ver é que a taxa real em 2017 é muito maior que a taxa real de 2012, única vez em que vimos a Selic em torno dos 7%. Em vista disso, aplicações que acompanham a taxa Selic apresentaram um bom rendimento acima da inflação e continuam sendo uma boa opção de investimento com baixo risco.

Outras opções na Renda Fixa

Caso a rentabilidade da Selic não seja satisfatória, existem outras opções na Renda Fixa que apresentam rendimentos maiores, mas com um pouco mais de risco.

- Os Títulos Públicos Tesouro IPCA+ (NTN-B) com vencimentos mais longos, por exemplo, estão sendo negociadas no mercado com pagamento de IPCA + 5% ao ano até o vencimento. Apesar de ter um rendimento melhor que a Selic esse é um título com mais volatilidade, portanto é importante ficar atento e tentar levar o título até o vencimento.

- Outra opção são títulos ou fundos de investimento em Crédito Privado. Eles são títulos de dívida emitidos por empresas e costumam ser atrelados à Selic ou à Inflação, mas possuem um rendimento maior que a taxa Selic. Dessa maneira é possível melhorar a rentabilidade da sua Renda Fixa sem muito risco de mercado. É importante, no entanto, ficar de olho no risco de crédito das empresas e dos títulos que você pretende adquirir. Outra alternativa é escolher um fundo que tenha um bom gestor para ficar de olho nessas questões por você.

Leia o nosso Infográfico que explica os diferentes títulos públicos e como investir neles.

Conclusão

O cenário mudou e os ganhos fáceis na renda fixa são coisa do passado. Saber onde investir com a Selic baixa pode parecer difícil, mas existem boas opções. É importante ficar atento na rentabilidade acima da inflação (taxa real).

Títulos Públicos Tesouro IPCA+ (NTN-B) e Crédito Privado também são alternativas rentáveis que vão além dos 100% do CDI.

E antes de começar a investir, lembre-se de montar seu objetivo financeiro, ele deve ser o guia na escolha do melhor investimento para você.

Nossos artigos

MANUAIS DA NOSSA GESTÃO DE INVESTIMENTOS

© Todos os direitos reservados.

ParMais – Sua referência em gestão patrimonial

CNPJ: 21.719.643/0001-60